Форекс длинная позиция. Короткие и длинные позиции на форекс. Длинная позиция на Форекс

Отличительной чертой валютного рынка является то, что зарабатывать на нем можно и покупая, и продавая валюту. Однако именно покупка является более предпочтительным видом торговли. Данное обстоятельство связано, в первую очередь, с тем, что большинству трейдеров привычнее получать прибыль именно при покупке. Ведь в любом виде бизнеса доход приносит исключительно покупка товара по более низкой цене с последующей его продажей по более выгодной. Во вторую очередь популярность длинные позиции Форекс получили из-за специфики рынка валюты: по статистике сделки на покупку приносят больше прибыли, чем сделки на продажу.

Суть длинной позиции на рынке Форекс

Совершая операцию на покупку, трейдер ждет, что рынок в ближайшее время будет расти, поэтому длинные позиции Форекс - это вера в то, что в будущем цена пойдет вверх, и данный актив увеличит свою стоимость.

Покупка считается наиболее простой и понятной валютной операцией. Основная масса новичков начинает осваивать валютный рынок как раз с длинных позиций. Такое название данный вид торговли получил по той причине, что рост цены обычно длится долго, а вот падение, особенно в дни кризисов, иногда случается буквально за несколько часов. Оттого и сделки на покупку принято держать открытыми намного дольше, чем на продажу, и они относятся к менее рискованному типу работы на Форекс.

В торговом терминале длинная позиция Форекс - это операция, совершаемая при нажатии синей кнопки Buy. Совершая покупку, трейдер приобретает базовую валюту, используя для сделки валюту операции. Например, покупая пару фунт/доллар, участник рынка покупает фунты за доллары. Закрытие позиции приводит к автоматической продаже базовой валюты. И теперь уже фунты будут продаваться за доллары.

Особенность длинной позиции на рынке Форекс

При покупке трейдер заработает только тогда, когда цена возрастет хотя бы на несколько пунктов.

Поэтому в момент закрытия длинной позиции итоговое значение цены должно превышать то, по которому происходило ее открытие.

В противном случае сделка принесет убыток.

Например, ордер на покупку открывается на паре фунт/доллар по цене 1,2245. Сделка окажется в плюсе при цене 1,2246 и в минусе при цене 1,2244. Разумеется, без учета спреда и комиссии.

Закрытие сделки на покупку должно соответствовать следующему условию: для сведения сделки к нулю надо продать такое же количество валюты, сколько было приобретено, к примеру, покупая 100 долларов при работе с парой евро/доллар, следует и продать 100 долларов.

Полученный излишек при продаже является прибылью, а приобретенная недостача - убытком.

На Форекс при длинной позициитейк-профит и стоп-лосс выставляются строго определенным образом. Первый всегда ставится выше цены, по которой производится покупка. Например, на паре фунт/доллар при цене покупки 1,2245 он должен быть над значением 1,2246 плюс несколько пунктов в зависимости от брокера и типа торгового счета. Защитный приказ всегда находится ниже цены покупки, например, ниже 1,2244 плюс еще несколько пунктов в зависимости от брокера и типа торгового счета.

Однако длинная позиция не всегда означает покупку каких-то активов. В случае, когда происходит закрытие короткой позиции (ордера на продажу), тоже открывается длинная позиция.

Именно покупка на Форекс приносит крупную прибыль, главное, при открытии длинной позиции производить ее в направлении тренда. Покупка считается более выгодным, эффективным и менее рискованным видом торговли, чем продажа, хотя короткие позиции способны давать хороший доход, и не нужно списывать их со счетов.

Шорт или сделка на продажу (продажа, sell, короткая сделка, short) – это название сделки на продажу, которую открывает участник рынка в расчете получить прибыль от падения цены на актив. Само название сделки на покупку short или короткая сделка, является сленговым и появилось на фондовой бирже.

Изначально понятие короткой сделки применялось на фондовом рынке при появлении так называемой маржинальной торговли. Маржинальная торговля давала возможность продать товар, взятый в кредит, по более привлекательной цене, получив быструю прибыль. Отсюда и пошло название «короткая сделка».

Участников рынка, открывающих сделки sell, то есть, играющих на понижение цены актива, называют . Считается, что медведи лапами сбивают цену вниз.

Противоположностью короткой сделки является , соответственно, участников рынка, играющих на повышение цены актива, называют быками. Считается, что быки рогами подталкивают цену вверх.

Что такое короткая сделка на Форекс?

Сделку на продажу на Форекс также называют короткой сделкой или шортом. Сделка sell на валютном рынке подразумевает продажу базовой валюты за валюту котировки.

Например, в валютной паре GBP/USD базовой валютой является GBP, а валютой котировки — USD. Соответственно, открывая шорт в паре GBP/USD, трейдер продает определенный объем фунтов стрелингов за доллары, рассчитывая на падение стоимости британской валюты.

Механизм короткой сделки на Форекс можно объяснить на простом примере:

- У вас есть 10 фунтов стерлингов.

- 1 фунт стерлингов стоит 1 доллар.

- Вы предполагаете, что курс фунта к доллару в дальнейшем будет падать.

- Вы продаете 10 фунтов по 1 доллару, получаете 10 долларов.

- Через некоторое время, курс фунта падает до 50 центов за фунт.

- На имеющиеся 10 долларов Вы покупаете уже 10 долларов х 0,5 долларов/фунт = 20 фунтов.

- Итого: у вас было 10 фунтов, а стало 20, то есть, прибыль составила 10 фунтов.

Но, так как депозит на Форекс обычно выражен в долларах США, то позиция на продажу в валютной паре GBP/USD, то есть, продажа фунта против доллара, то же самое, что и лонг в USD/GBP, то есть, покупка доллара против фунта.

Когда открывать позицию на продажу?

Как правило, короткая сделка открывается при предположении о дальнейшем падении базовой валюты в валютной паре.

В фундаментальном анализе это может быть публикация положительной макроэкономической статистики, повышение процентной ставки ЦБ и др.

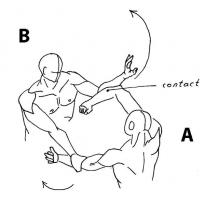

С точки зрения технического анализа, шорты открывают при отскоке цены от (верхней границы нисходящего или бокового тренда). Как правило, позиции на продажу используются только при торговле в нисходящем тренде и при отскоке от верхней границы флета. Открытие коротких сделок против тренда несет в себе высокие торговые риски.

Открытие позиции на продажу в нисходящем тренде

Открытие короткой продажи во флете

Позиция на продажу в терминале MetaTrader 4 открывается ордером Sell, однако короткую позицию также можно открыть и с помощью отложенных ордеров и SellStop.

Открытие сделки на продажу по текущей цене

Открытие короткой сделки с помощью отложенных ордеров

Когда закрывать сделку Sell?

Как правило, шорты закрывают при достижении ценой противоположной границы ценового канала (линии поддержки нисходящего тренда или флета). В терминале MetaTrader 4 сделки на покупку можно закрыть с помощью установленного ордера TakeProfit или вручную. Прибыль по сделке будет равняться разнице между вложенными и полученными средствами в базовой валюте.

Тем, кто только пришел в мир трейдинга, очень важно знать и понимать такие понятия, как короткие и длинные позиции Форекс. Именно на них строится вся работа в мире трейдинга.

Как все мы знаем, любой рынок в своей основе несет один и тот же принцип: купить всем хочется подешевле, а продать подороже . Такие же желания руководят и финансовым рынком. Правда, здесь есть и свои отличия. На валютных рынках можно играть. Когда «игра» идет на повышение – это длинная позиция Форекс. Когда «игра» идет на понижение – это короткая позиция Форекс . А теперь давайте поговорим об этих позициях поподробнее.

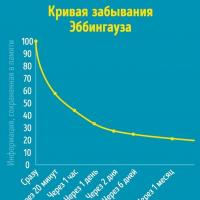

Чтобы понять, что обозначают короткие и длинные позиции Форекс, стоит обратиться к истории возникновения данных терминов. Понятия о позициях пришли в Форекс из акционной торговли на фондовых биржах . Когда трейдеры и дилеры заметили, что акции компаний, как правило, всегда медленно растут в ценовом плане, зато довольно стремительно падают. Именно эти интервалы ценового роста/падений в последствие стали называть длинными/короткими позициями . Здесь подразумевается время, за которое произошло ценовое изменение в одну из сторон.

Короткая валютная позиция

На валютном рынке Форекс есть такая сделка, которая подразумевает принесение прибыли, когда падает обменный курс . Такая сделка называется короткая открытая валютная позиция. К слову, на Форекс довольно часто можно получить прибыль именно с помощью такой заключенной сделки. Почему такое название – «короткая»? Все потому, что курсы валют падают значительно быстрее, чем растут. Другими словами, стоимость на определенный валютный инструмент обязательно снизится за определенный срок. И, как правило, срок этот короткий. Другое название таких манипуляций – сделки на понижение.

Короткая позиция на Форекс в торговой платформе МетаТрейдер 4 открывается следующим образом: на панели инструментов Вам необходимо нажать на пункт «Открыть новый ордер ». Когда появится новое окно, нажать операцию на продажу.

Когда рыночный игрок осуществит основную торговую пару валютного инструмента, это будет означать, что трейдер занял короткую позицию. Например, чтобы открыть короткую позицию по евро, Вы можете воспользоваться следующей продажей: EUR/USD.

Хочется так же добавить, что короткие позиции более пригодны для использования крупными игроками (маркетмейкерами). Трейдерам, которые имеют незначительный капитал, заработать на рынке Форекс на коротких позиция будет достаточно сложно.

Итак, все вышеперечисленное и есть короткая позиция на Форекс.

Длинная валютная позиция

Длинная открытая валютная позиция (или другое название «Buy») – это совершение сделки на повышение валютного курса. Кстати, длинная позиция Форекс совершается намного чаще, чем короткая. Правда, здесь есть свои «но». Когда на валютном рынке пребывает боковой, либо слабый тренд , то лучше воспользоваться короткой позицией, вместо длинной. И не стоит тянуть со временем закрытия.

Длинную позицию трейдер открывает, чтобы получать прибыль от рыночного роста. Работает это так: игрок покупает валюту/акции дешево, а затем ждет, когда цена обратно вырастет, чтобы просто продать купленные валюты и акции по более выгодной и высокой цене . Разницу относительно покупки и продажи называют маржей Форекс (маржинальная торговля). Эта разница и есть доход трейдера Форекс .

В торговой платформе MetaTrader 4 длинная позиция означает операцию Buy .

В заключение отметим, что наиболее простым в реализации способом, чтобы заработать на Форексе новичку , будет приобретение валюты, а затем ожидание момента, когда эта валюта начнет свой рост в цене . Все это понадобится трейдеру для того, чтобы потом эту валюту продать. Тем не менее, данный способ не совершенен и имеет множество своих недостатков. Поэтому и был внедрен заработок с помощью коротких и длинных позиций, торговля на которых ведется на повышении/понижении цены валюты, имеющейся в запасе.

К слову, разделение на короткие, либо длинные позиции происходит условно. Все потому, что, например, в короткой позиции трейдер может пребывать несколько часов, а с длинной позицией можно работать целыми месяцами.

Кульминация покупок или продаж – это ситуация на валютном рынке Форекс, характеризующаяся резким усилением импульса и увеличением волатильности в направлении предшествующей тенденции (тренда). Кульминация как правило заканчивается либо серьезной коррекцией, либо сменой направления движения валютной пары.

Как правило, кульминацию покупок и продаж описывают и терминах VSA (Volume Spread Analysis) и связывают с увеличением объемов на кульминационной свече. Этот метод анализа пришел с фондового рынка и не полностью применим на валютном рынке.

На Форексе объемы представлены тиковыми данными и не всегда корректно их использовать. Учитывая это, мы научимся определять кульминацию на основе доступных методов технического анализа. Я не сторонник того, чтобы определять кульминацию как одну свечу. Скорее это технический ценовой паттерн.

Кульминация обычно начинается с сильного импульса после пробития важного уровня и сопровождается срабатыванием стопов и закрытием убыточных позиций. К этому импульсу присоединяются новые трейдеры, что придает импульсу ускорение и цена агрессивно выходит за границы ценового канала. В какой-то момент трейдеры начинают фиксировать прибыль и это приводит к противоположному движению цены. В чем-то механизм начала кульминации очень похож на « ». И очень часто « » заканчивается кульминацией. Можно сказать, что кульминация – это состояние крайней перекупленности/перепроданности. Однако мне не нравится подобное сравнение, так как цена может находиться в состоянии перекупленности/перепроданности достаточно длительное время. И определение этого состояния цены связано с применением технических индикаторов (RSI, Stoсhastic), которые сильно отстают и дают крайне неоднозначные сигналы.

На графике нефти (XBRUSD – вверху) мы видим три примера кульминации. Обратите внимание, их видно без применения технических индикаторов. Основным показателем здесь является агрессивный выход цены из границы ценового канала. В каждом случае, кульминации предшествует пробой уровня сопротивления/поддержки. В первом случае, за кульминацией последовал разворот тренда. Во втором случае, кульминация привела к значительной коррекции, вернувшей цену в ценовой канал к пробитому уровню, консолидации и продолжению тренда. Третий случай закончился коррекций. Что нас ждет – продолжение тренда или разворот, мы увидим в ближайшем будущем.

Обратите внимание на тиковые объемы в кульминации. Вряд ли они могут чем-то помочь в определении дальнейшего поведения цены на нефть. Мы видим просто незначительное повышение тиковых объемов, что лишний раз доказывает трудность в применении тиковых объемов на Форекс для анализа кульминации.

Валютная пара AUDUSD. Восходящее движение сильно ускорилось после пробоя важного уровня – максимума практически за 2,5 года. Мы видим прорыв границы восходящего канала, цена использовала затем эту границу как поддержку, но трейдеры предпочли зафиксировать прибыль, что привело к значительной коррекции до пробитого ранее уровня. И опять тиковые объемы не могут нам помочь в определении кульминации.

Восходящий тренд GBPUSD заканчивается кульминацией, которая приводит к сильному обратному движению. Но в данном случае, индикатор тиковых объемов показывает нам сильную свечу, которая значительно превосходит максимальные значения анализируемого периода, дополнительно подтверждая, что движение пары подошло к своей кульминации.

Излишний оптимизм и жадность трейдеров приводят к ситуациям кульминации не только на рынке форекс, но и на других финансовых рынках. Заканчивается все это как правило одним и тем же серьезной коррекцией или разворотом.

Фондовый рынок США (на примере S&P 500, на других индексах похожая ситуация) находился очень длительное время в восходящем тренде. Последняя серьезная коррекция была в январе 2016 года. Два года роста в четком восходящем канале (синий канал). Обратите внимание, в точке 1 цена один раз ускорилась и вышла за верхнюю границу канала, и это привело к коррекции, хоть и не значительной, но коррекции. Однако в декабре 2017 года индекс агрессивно ускоряется и сильно выходит за границы канала вверх. Месяц активного роста и мы видим очень серьезную коррекцию с возвратом в прежний канал. Даже если провести краткосрочный канал (розовый) мы видим ту же картину. Выход из канала вверх, ретест верхней границы канала и ускорение. Затем сильное падение. Если S&P 500 не сможет удержаться в границах розового канала, мы можем увидеть снижение к нижней границе долгосрочного канала (синий), что уже может привести к развороту и началу длительного снижения фондового рынка.

Рынок не может лететь вверх строго вертикально, как ракета. Топливо в какой-то момент заканчивается. Первые трейдеры начинают фиксировать сверх прибыль. Именно такая ситуация была с Bitcoin. Разогретый до максимумов спекулятивный инструмент не выдержал импульса.

И опять та же ситуация. Выход из растущего канала в точке 1, ускорение и резкое падение. В случае Bitcoin мы видим, что коррекция пробила нижнюю границу восходящего канала. Цена еще пыталась продолжить восходящее движение в прежнем канале, но выход из него вниз окончательно оформил разворот и мы наблюдаем длительное и уверенное падение инструмента.

Похожие ситуации встречаются на любом торговом инструменте как рынка Форекс, так и других финансовых рынков. Как мы видим из примеров, за кульминацией с большой вероятностью следует или глубокая коррекция или . Понимание кульминации важно для трейдеров, поскольку позволяет помочь своевременно зафиксировать прибыль, избежать убытков, а также в случае разворота – войти в новое движение в самом его начале. Торгуя в ситуации кульминации, надо быть особенно аккуратным. К ней в полном мере применимо правило «не лови падающий нож», поскольку движения цены могут быть очень волатильными и непредсказуемыми.

Как сделать так, чтобы портфель не подешевел, а подорожал? Можно добиться и того, и другого. Для этого придумана стратегия, которая называется игрой на понижение или короткой продажей.

Короткая продажа (продажа без покрытия) позволяет продать то, чего у вас нет. Для этого нужно одолжить этот актив, продать его, а потом, спустя какое-то время, купить (если вы оказались правы, уже дешевле) и вернуть долг. Продавец, не являясь собственником актива, создает короткую позицию, которую можно представить как отрицательное сальдо, а затем закрывает ее, купив актив на рынке. Разница между ценой продажи и ценой, по которой актив пришлось купить для возврата, представляет собой прибыль или убыток игрока на понижение.

Такая техника применяется в случае, если вы ожидаете снижения цены актива.

Короткие продажи могут использоваться для спекулятивных целей или для хеджирования. Спекулянты используют короткие продажи, чтобы заработать на потенциальном снижении стоимости конкретной бумаги или всего рынка, а хеджеры таким образом защищают прибыли или смягчают потери отдельной бумаги или портфеля. Одними из самых активных коротких продавцов являются хедж-фонды - они часто используют короткие позиции в отдельных бумагах или отраслях бизнеса для хеджирования длинных позиций в других акциях.

Часто игроков на понижение изображают в виде жестких трейдеров, полностью сосредоточенных на прибыли и желающих банкротства компаниям, акции которых они продали. Кроме того, многие инвесторы рассматривают короткие продажи как опасную технику, поскольку в долгосрочной перспективе рынок ценных бумаг растет, а кроме того, отдельная бумага теоретически может дорожать до бесконечности.

Да, короткая продажа - рискованный метод, но игроки на понижение необходимы рынку: во-первых, они выступают поставщиками ликвидности, а во-вторых непрерывно проверяют на прочность потенциально переоцененные акции, особенно в периоды «пузырей». Если бы не сдерживающее влияние игроков на понижение, стоимость акций в период всеобщего энтузиазма могла бы взлететь до небес, и тогда в ходе неизбежной коррекции купившие их на взлете инвесторы понесли бы жесточайшие потери.

При правильном подходе короткие продажи в исполнении опытного трейдера или инвестора с адекватным подходом к риску и представлением о специфике этого метода могут быть вполне жизнеспособной и прибыльной инвестиционной стратегией. Впрочем, новичкам тоже важно представлять себе, как работает этого инструмент, чтобы расширить спектр доступных им инвестиционных приемов.

Итак, что такое короткие продажи?

Во-первых, давайте обсудим, что такое короткая продажа при покупке акций. Приобретая акции, вы становитесь собственником части компании. Купить или продать акции можно непосредственно у выпустившей их организации или (чаще) у биржевого брокера, который выступает посредником между инвестором и продавцом и обычно берет комиссию за услуги.

Если вы обращаетесь к брокеру, в первую очередь вы открываете у него счет. Он может быть двух видов: денежный или маржинальный. При использовании денежного счета вы платите за акции в момент покупки, а в случае с маржинальным счетом брокер предоставляет вам часть средств, а акции используются в качестве залога.

Когда инвестор открывает длинную позицию, это значит, что он покупает акцию, полагая, что в будущем она подорожает. И наоборот, открытие короткой позиции подразумевает, что он прогнозирует снижение стоимости бумаги.

Короткие продажа - это продажа акций, которых у продавца нет. То есть ценная бумага продавцу не принадлежит, но он обязуется ее отдать. Это может показаться странным, но на самом деле довольно просто.

При короткой продаже акций ваш брокер вам их одолжит. Он возьмет их из собственного портфеля или у одного из клиентов, или вовсе у другой брокерской фирмы. Акции будут проданы, а доход будет зачислен на ваш счет. Рано или поздно вам придется закрыть свою короткую позицию, купив такое же количество акций и вернув их своему брокеру. Если цена упадет, вы купите их дешевле, и заработаете на разнице. Если она вырастет, вам придется купить их с потерями.

Обычно короткую позицию можно держать сколь угодно долго, хотя в случае с маржинальными счетами придется платить проценты по кредиту, и это может быть довольно дорого. Кроме того, если кредитор хочет получить одолженные бумаги назад, это тоже повод закрыть позицию. Брокер не может продать вам то, чего у него нет, так что в этой ситуации может быть необходимо либо найти, у кого одолжить такие же акции, либо покрыть их стоимость. Такая ситуация называется отзывом. Это происходит довольно редко - обычно тогда, когда по конкретной ценной бумаге открыто много коротких позиций.

Поскольку вы не являетесь владельцем акций, составляющих вашу короткую позицию (вы их занимаете, а потом продаете), вам придется компенсировать кредитору дивиденды или другие выгоды, упущенные за время, прошедшее до возврата бумаг. Если за время короткой позиции произойдет дробление акций - вам придется отдать вдвое больше единиц, правда, стоить каждая из них будет вдвое дешевле.

Пример короткой продажи

Предположим, трейдер по имени Трэвис обнаружил ООО «Уход от налогов», пытавшееся обмануть налоговую службу, и считает компанию удачным кандидатом для короткой продажи. Трэвис решает открыть короткую позицию на 100 акций компании, которые сейчас стоят по $100 за штуку. Что при этом произойдет?

Трэвис размещает заказ на короткую продажу через своего финансового консультанта или интернет-брокера. Создавая заказ, Трэвис должен явным образом пометить короткую продажу - это требование законодательства о ценных бумагах. Кроме того, он должен убедиться, что у него есть как минимум $5000 (50% от $100 × 100 акций) в качестве капитала на маржинальном счете.

Брокер Трэвиса попытается добыть нужные акции из целого ряда источников: из собственного портфеля, с маржинального счета одного из своих клиентов или у другого брокера. Согласно регуляции SHO, принятой Комиссией по ценным бумагам и биржам США (SEC) в 2005 году, брокер должен найти нужные акции до принятия заказа на короткую продажу. То есть брокер должен быть уверен, что бумаги можно будет одолжить и предоставить покупателю в срок.

После того как акции будут одолжены или «найдены» брокером, они будут проданы на рынке, а вырученные средства поступят на маржинальный счет Тревиса.

Теперь на маржинальном счете Трэвиса лежит $15000 - $10000 в качестве дохода от короткой продажи 100 акций ООО «Уход от налогов» плюс $5000 (50% от $10000) в качестве депозита.

Допустим, что на следующий день акции компании подорожают до $110. Так как на маржинальном счете всегда должно быть как минимум 150% от текущей цены акции, по которой открыта короткая позиция, теперь залог составляет $5500 (50% × 100 × $110). Трэвис уже выделил в качестве залога $5000 при размещении заказа на короткую продажу, но теперь на его счете возникает дефицит в размере $500. Таким образом, он получает от брокера требование увеличить залог, устранив отрицательное сальдо. Для этого Трэвису придется доложить на счет еще $5000.

Допустим, что в течение нескольких следующих дней акции ООО «Уход от налогов» торгуются в диапазоне между $100 и $110, а через неделю падают до $90. В этот момент Трэвис решает закрыть короткую позицию, купив обратно по $90 те 100 акций, которые он недавно продал. Это будет стоить ему $9000. Таким образом, его валовая прибыль (до расходов и комиссий) составит $1000.

С другой стороны, предположим, что ООО «Уход от налогов» разрешит свои проблемы с надзорными органами, и в результате их акции подорожают до $120. В этот момент Трэвис решает закрыть короткую позицию, чтобы не рисковать еще большими потерями. В этом случае его убыток составит $2000 ($10000 – $12000).

Как запоминать иностранные слова быстро и эффективно

Как запоминать иностранные слова быстро и эффективно Как легко просыпаться по утрам и хорошо выглядеть?

Как легко просыпаться по утрам и хорошо выглядеть? Вин-Чун: максимум из минимума

Вин-Чун: максимум из минимума Перфекционисты - кто они: роботы или боги?

Перфекционисты - кто они: роботы или боги? Как спасти близкого человека и не сломаться самой?

Как спасти близкого человека и не сломаться самой? Сколько дел мог делать Цезарь одновременно?

Сколько дел мог делать Цезарь одновременно? Старение кожи вокруг глаз: причины и самые эффективные способы омоложения Девятая ошибка – опасения при использовании косметических масел

Старение кожи вокруг глаз: причины и самые эффективные способы омоложения Девятая ошибка – опасения при использовании косметических масел